FINANCE

Mercati finanziari: quando i crolli in Borsa rappresentano un’opportunità

06 aprile 2022

Luca Discacciati

“La Borsa è crollata!”. Anche chi è a digiuno di mercati finanziari e investimenti avrà sicuramente sentito queste parole diverse volte, dalla bocca di un presentatore al telegiornale.

Tecnicamente un “crollo” in Borsa si ha quando, dagli ultimi massimi storici, un indice borsistico perde almeno il 10% e capita quando un evento inaspettato (che può essere di natura economica piuttosto che politica) accade.

Quando qualcosa di inaspettato accade nel mondo, gli investitori hanno paura e “liquidano” i loro investimenti in Borsa per tramutarli in liquidità. Questa liquidità verrà tenuta sui loro conti o allocata sui cosiddetti “beni rifugio”. Sono proprio queste vendite che provocano il crollo delle Borse.

Per esempio, il crollo del mercato del 2008 è iniziato il 29 settembre 2008. Verrà ricordato come uno dei più importanti nella storia dei mercati finanziari. Gli investitori furono presi dal panico dopo che il Congresso USA non riuscì ad approvare la legge sul salvataggio delle banche. Di conseguenza si scatenò la paura che anche altre istituzioni finanziarie potessero fallire come era successo a Lehman Brothers.

Non dobbiamo mai dimenticare che le Borse funzionano secondo la legge della domanda e dell’offerta, esattamente come in un semplice mercato di Paese (ecco perché le Borse vengono chiamate anche mercati finanziari). Se in un determinato giorno tante persone vogliono comprare il pane, ma in quel giorno il pane è scarso, il prezzo del pane tenderà a crescere. Al contrario, se un venditore di pane, un altro giorno, ha più pane del solito, per cercare di venderlo (ed invogliare i clienti a comprarlo) abbasserà il prezzo.

I crolli delle Borse generalmente avvengono in seguito a lunghi periodi di rialzi in Borsa, quando i prezzi delle azioni sono saliti molto e le quotazioni non rispecchiano il vero valore delle aziende quotate. In questo caso si dice che le azioni sono “sopravvalutate”.

Gli effetti dei crolli in Borsa sull’economia

Un crollo in Borsa può sfociare in una continuazione del ribasso, con i prezzi che scendono anche del 20/30%, dando vita a quello che, in gergo, viene chiamato “mercato orso” (l’orso è l’animale che rappresenta i ribassi in Borsa, il toro rappresenta i rialzi).

Un crollo del mercato azionario può però dare vita ad una recessione, come effettivamente è successo nel 2008.

Le azioni sono un’importante fonte di capitale che le società quotate utilizzano per finanziare i loro piani di crescita. Se le azioni calano drasticamente (come durante un crollo di Borsa) le aziende hanno meno capacità di crescere, con conseguente licenziamento dei collaboratori al fine di rimanere solvibili.

Quando i lavoratori vengono licenziati, spendono meno, cosa che porta a un calo della domanda. Calo della domanda significa meno entrate, il che significa più licenziamenti, un circolo vizioso che alimenta un continuo declino dell’economia. La storia ci insegna che la Grande Depressione, la recessione del 2001 e la Grande Recessione del 2008 sono state preceduta da importanti crolli in Borsa.

Ogni quanto avvengono i crolli in Borsa e quanto sono profondi

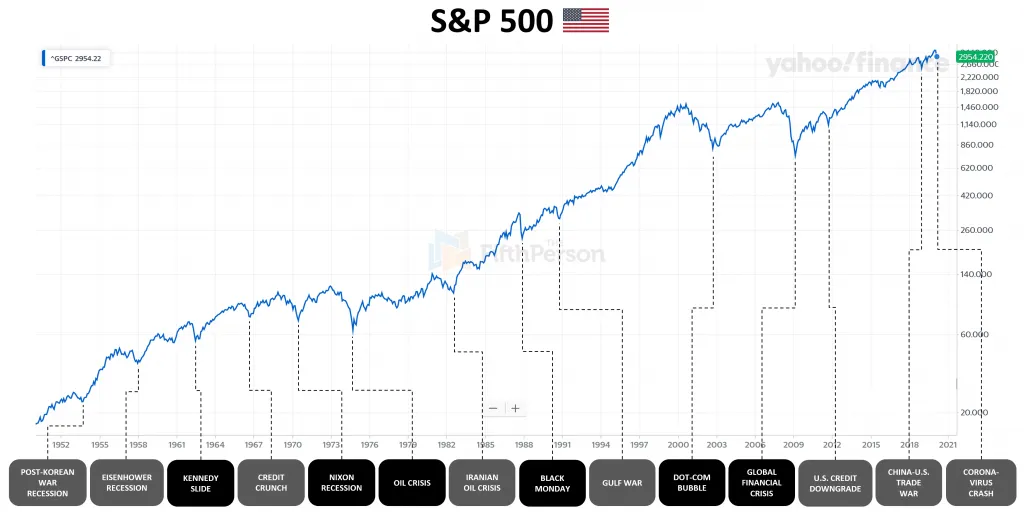

I crolli in Borsa sono sempre avvenuti, come possiamo vedere in questo grafico:

Fonte: https://fifthperson.com/

Il peggior crollo ad oggi registrato dal grafico coincide con la perdita del 79% dovuta al crollo del 1929, che portò alla Grande Depressione.

Il secondo crollo per importanza è pari al 54%, nel periodo che va da agosto 2000 a febbraio 2009, causato dallo scoppio della bolla dei titoli internet, bolla ricordata anche con il termine “bolla delle Dot-com.

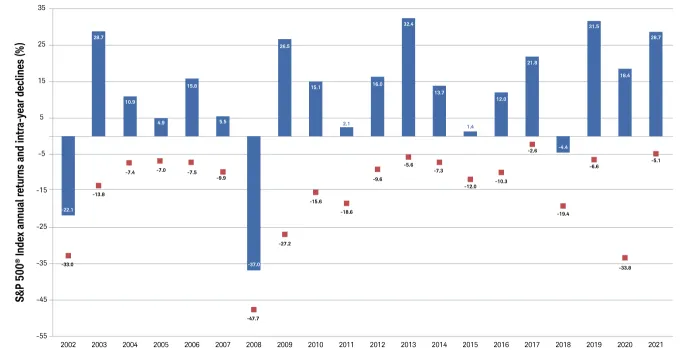

Questi esempi mostrano che i crolli del mercato si sono verificati numerose volte nel corso del 19°, 20° e 21° secolo e conoscerne la frequenza può aiutare a dare un senso migliore dei rischi degli investimenti azionari. Se guardiamo tutti i ribassi avvenuti in Borsa negli ultimi vent’anni, ci accorgiamo di come un crollo di almeno il 10% è avvenuto in dieci degli ultimi vent’anni. I ribassi in Borsa avvengono molto più frequentemente di quello che pensiamo.

Fonte: FactSet

Un dato importante da tenere presente in un crollo di Borsa (oltre alla percentuale di perdita subita dai prezzi) è il tempo in cui i prezzi recuperano il ribasso segnato. Se prendiamo ancora come esempio il crollo del 1929, ci accorgiamo di come ci siano voluti ben quattro anni e mezzo per recuperare dopo quel minimo. Non sempre la situazione è così grave, se guardiamo le statistiche di tutti i ribassi della storia, ci accorgiamo di come il tempo medio di recupero è di circa due anni.

I crolli in Borsa rappresentano un’opportunità di investimento?

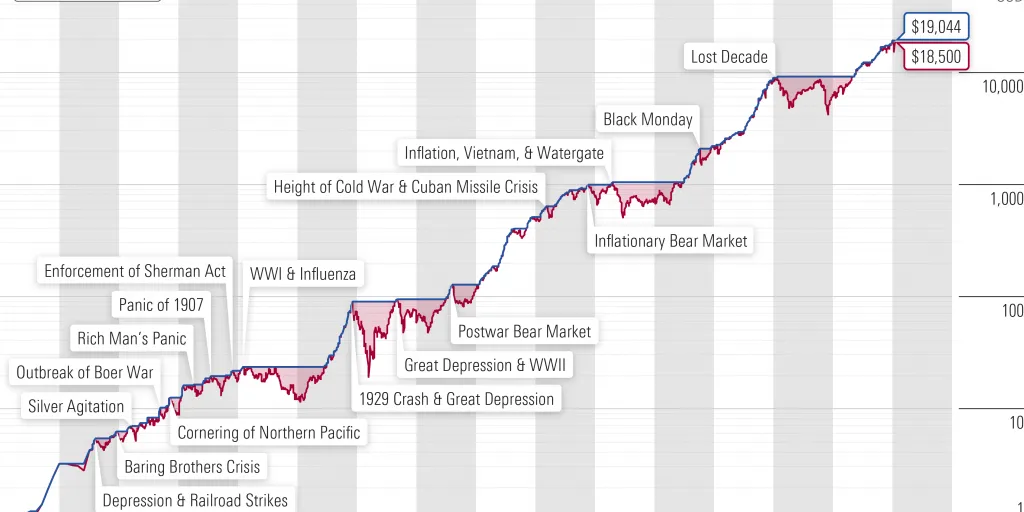

Il grafico qui sotto mostra che in un periodo di quasi 150 anni, 1 dollaro investito in un ipotetico indice del mercato azionario USA, sarebbe cresciuto fino a 18.500 Dollari alla fine di giugno 2020. Questo risultato si sarebbe ottenuto nonostante gli importanti ribassi avvenuti sulle Borse durante tutto questo periodo.

Fonte: Morningstar

Questo esempio ci fa capire come, nonostante tutto, i mercati finanziari nel tempo si siano sempre ripresi e abbiano sempre superato (dopo mesi o anni) i massimi precedenti.

Questa consapevolezza ci porta a redigere una lista di punti chiave utile per investire correttamente, evitando errori che potrebbero costarci molto.

- Mai liquidare i propri investimenti in un momento di panico delle Borse: se hai creato un portfolio in base al tuo profilo di rischio e alle tue aspettative sul futuro, metterci mano in un momento di panico per i mercati è sicuramente sbagliato. Chi mette mano al proprio portfolio durante un crollo di Borsa, spesso si pente della sua scelta già nei mesi successivi.

- Fare acquisti in seguito al crollo: I crolli in Borsa sono sempre causati da fatti inaspettati, come l’emergere di un virus (come nel caso dei crolli causati dal Covid-19) o l’inizio di un conflitto. Per quanto grave possa essere l’avvenimento scatenante del crollo, la storia ci insegna che le Borse lo supereranno, motivo per cui un crollo è un ottimo momento per acquistare (a sconto) delle azioni che da tempo avevamo adocchiato.

- Continuare la propria strategia di investimento periodica come se nulla fosse: quando le Borse crollano, con la stessa quantità di denaro che allochiamo regolarmente agli investimenti, siamo in grado di comprare un numero più alto di quote di un ETF piuttosto che in fondo. Un crollo è quindi un ottimo momento per investire, in quanto il nostro potere di acquisto aumenta e ci permette di avere in portafoglio una quantità maggiore di investimenti, sui quali presto inizierà a dare i suoi frutti il tasso di interesse composto.

Esempio pratico: era da tempo che tenevo sott’occhio le azioni Ferrari, il noto brand di auto di lusso, a causa dell’inizio del conflitto tra Russia e Ucraina il prezzo delle azioni è calato, in pochi giorni, del 30%. Inutile dire che ne ho approfittato per investire sul titolo quotato alla Borsa italiana.

Fonte: piattaforma di trading Kimura Trading

Mercati azionari: con il rischio arriva anche il ritorno

Guardare un grafico di Borsa di lungo periodo (che riporti anche i crolli legati a determinati avvenimenti storici) è sempre un esercizio utile da fare. I dati storici ci forniscono le prove che, nel lungo periodo, avere pazienza e rimanere investiti porta a grandi risultati.

I ribassi in Borsa (che sono piu’ regolari di quello che siamo portati a pensare) possono essere spaventosi nel breve termine, ma se riusciamo ad essere freddi e lucidi, l’assunzione del rischio ci può fornire una grande ricompensa nel tempo.

Il segreto quindi per fare buoni investimenti non è certo nel tenere monitorato quello che la borsa oggi in tempo reale sta segnando, ma concentrarsi sui trend di lungo termine.

Luca Discacciati è un investitore e trader italiano. Appassionato di mercati finanziari sin dall’età di quattordici anni, Luca è esperto di Mega Trend e analisi fondamentale dei titoli quotati in Borsa. Autore del libro “L’arte di vincere in Borsa” è co-fondatore del portale Investire.biz.

Contenuto editoriale a puro scopo informativo. Quanto riportato rappresenta esclusivamente l’opinione personale dell’autore. Flowe non si assume la responsabilità per quanto riguarda la correttezza o la completezza delle informazioni pubblicate. Si esclude pertanto qualsiasi responsabilità relativamente a danni derivanti dall’uso delle informazioni pubblicate.